Hipotecas

24/07/2025 - 18:51

El BCE mantiene sus tipos de interés en el 2 % tras lograr su objetivo

Christine Lagarde advierte del riesgo que supone para la actividad de la zona euro una escalada de las tensiones comerciales y de las incertidumbres asociadas, mientras que una rápida resolución de las mismas podría servir de estímulo para la eurozona.

05/06/2025 - 09:32

Será noticia: Exposición sobre las víctimas del GAL, tipos de interés y 50 años de la muerte de Gabriel Aresti

Resumen de las principales noticias que hoy elaborará eitb.eus.

30/05/2025 - 17:09

El Euríbor baja al 2,081 % en mayo y expertos prevén que caiga del 2 % si BCE recorta tipos

Según los datos de mercado, el euríbor encadena en mayo su cuarta caída consecutiva y en tasa interanual, registra su mayor caída en dieciséis años. Este fuerte descenso interanual se traducirá en una importe rebaja para aquellos que tengan que revisar sus hipotecas variables.

16/05/2025 - 12:37

La compraventa de viviendas en Euskadi se dispara un 65 % en marzo

La subida se debe, según el INE, a la bajada de los tipos de interés y al consecuente abaratamiento de la financiación. Navarra es, por contra, la única comunidad del Estado donde la compraventa ha caído (casi un 8 %).

09/05/2025 - 09:34

Será noticia: Nuevo papa León XIV, mesa de negociación en Educación y euríbor a la baja

Resumen de las principales noticias que hoy elaborará eitb.eus.

09/05/2025 - 07:00

Niko Cuenca: ''En este contexto de incertidumbre, la bajada del euríbor es un pequeño rayo de luz''

El analista económico ha enumerado las oportunidades que presenta la bajada del euríbor, así como los aspectos negativos. Es una buena noticia para los que tienen deudas, pero mala para los que quieren rentabilidad por sus ahorros.

09/05/2025 - 07:00

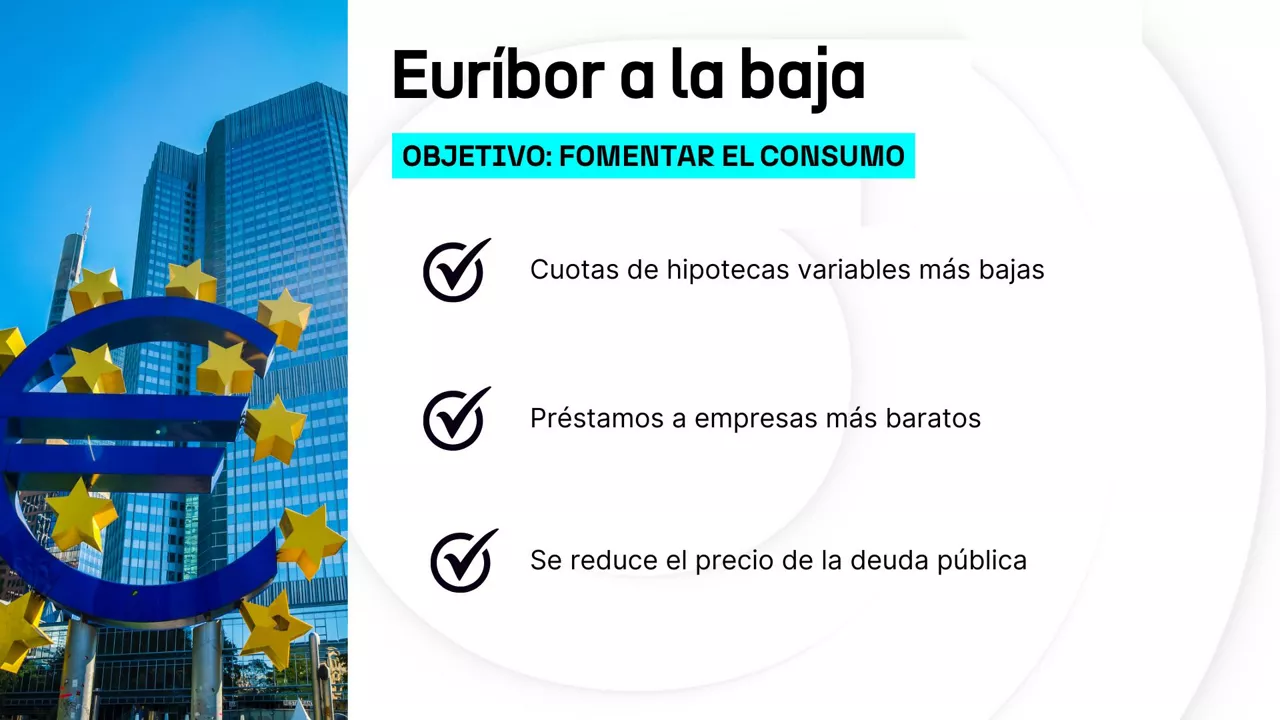

Disminuir los intereses, para fomentar el consumo y evitar la recesión

El euríbor continúa su tendencia a la baja estas últimas semanas, algo que agradecen aquellos que tienen alguna deuda que devolver, una hipoteca variable por ejemplo. Pero no son los únicos, las empresas y las administraciones públicas también se ven favorecidas en medio de la incertidumbre.

30/04/2025 - 14:39

El euríbor registra su mayor caída en más de 15 años y se sitúa en el 2,143 %

El indicador ha caído a mínimos desde agosto de 2022. Este recorte supondrá un ahorro medio de 1600 euros anuales para las personas con hipoteca variable, ya que, hace un año, el euríbor cerró abril con una tasa del 3,7 %.

14/04/2025 - 15:26

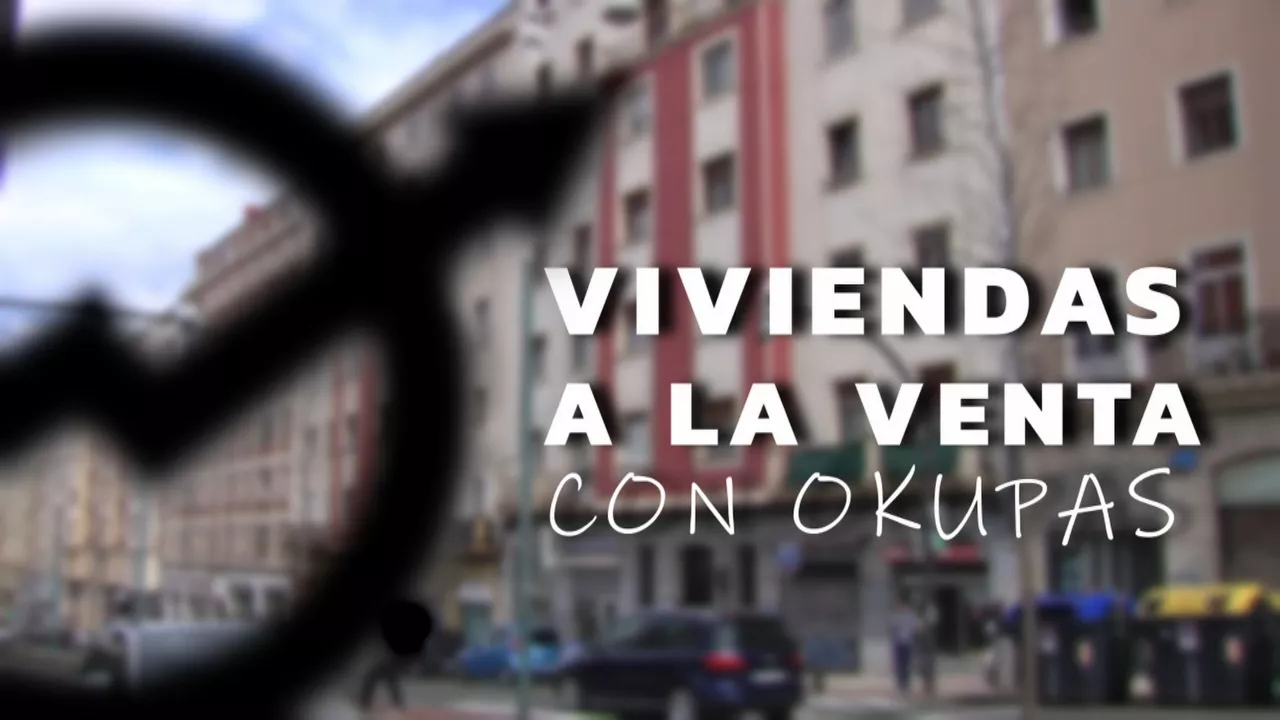

En la mayoría de pisos ocupados viven los antiguos inquilinos y están en manos de fondos buitres y bancos

Los llaman "pisos con bicho", pero detrás de la venta de "pisos ocupados" se esconde una realidad desconocida y dura: viven inquilinos que no han podido pagar las deudas o la hipoteca. Las plataformas antidesahucios denuncian que son prácticas totalmente especulativas.

14/04/2025 - 12:36

Comprar una vivienda ocupada, el último negocio inmobiliario: así funciona y estos son sus riesgos

Los portales inmobiliarios anuncian cada vez más pisos a la venta "con ocupantes ilegales" y este negocio también ha llegado a Euskal Herria. Según Idealista, en el Estado hay 20.000 viviendas ocupadas a la venta; 150 en la CAV y 68 en Navarra.

28/02/2025 - 14:29

El euríbor baja al 2,4 % en febrero, el nivel más bajo desde septiembre de 2022

Este recorte supondrá un ahorro medio de 1260 euros anuales para las personas con hipoteca variable, ya que, hace un año, el euríbor cerró febrero con una tasa del 3,671 %.

06/02/2025 - 01:00

¿Hacia dónde van las hipotecas?

Hablamos con el economista Niko Cuenca sobre los próximos movimientos en el mercado hipotecario, tras el repunte del Euríbor en enero.

31/01/2025 - 14:43

El euríbor registra una ligera subida, pero los hipotecados podrán ahorrar de media hasta 1081 euros

El indicador más utilizado en España para calcular las cuotas de las hipotecas a interés variable ha terminado enero al alza, con una tasa media del 2,525 %.

13/01/2025 - 14:03

Sánchez anuncia que las VPOs "mantendrán la titularidad pública para siempre"

El presidente español ha anunciado 12 medidas "contundentes" para hacer frente a la "emergencia habitacional". Entre otras, se transferirán dos millones de metros cuadrados para construir alquileres públicos y se creará un sistema de garantía pública para proteger a propietarios e inquilinos.

01/01/2025 - 09:35

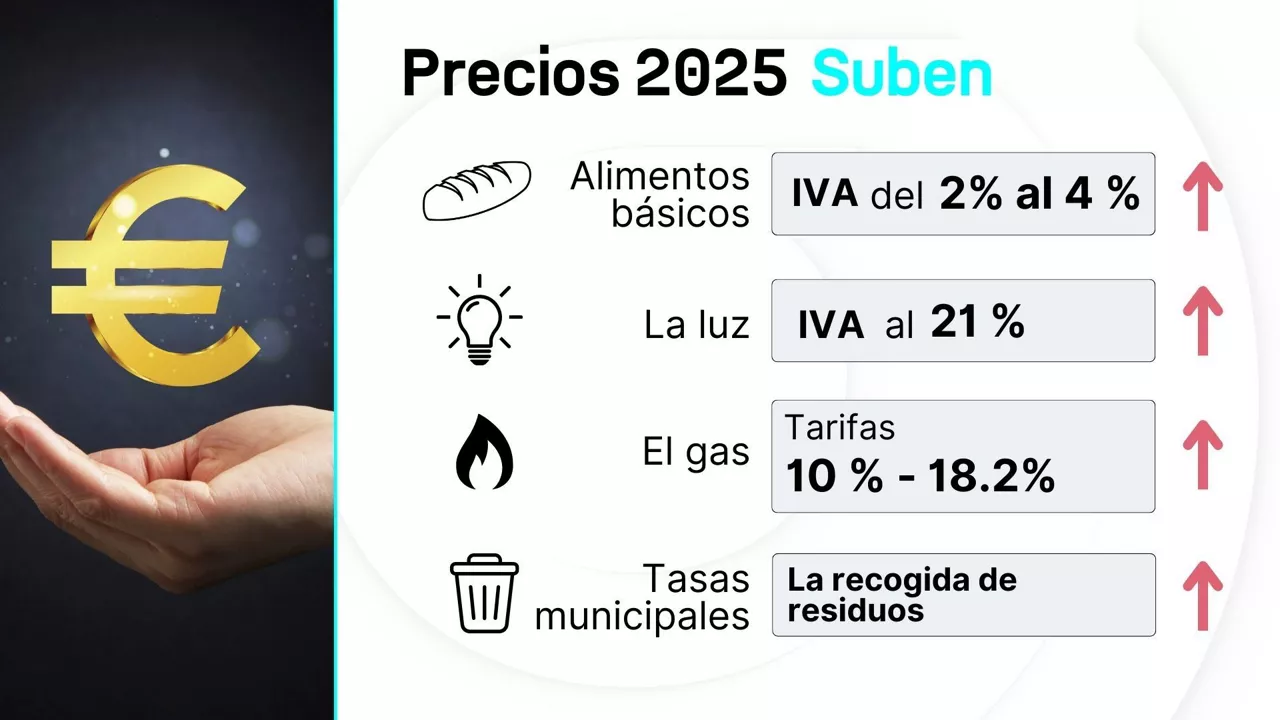

Precios en 2025: bajan las hipotecas, pero suben los alimentos, la energía y las telecomunicaciones

Con el inicio del nuevo año, llegan las actualizaciones de las tarifas de todo tipo de servicios y productos. La electricidad y el gas natural son los que más suben y las hipotecas lo único que baja. Las pensiones suben un 2,8 %, pero el salario mínimo comienza el año congelado.

12/12/2024 - 17:08

El BCE recorta los tipos de interés en 25 puntos por cuarta vez este año y los fija en el 3 %

Así, los tipos de interés cerrarán 2024 en su nivel más bajo desde marzo de 2023. Lagarde ha admitido que han debatido "propuestas" sobre un recorte de tipos de 50 puntos, aunque finalmente la rebaja de 25 puntos se ha adoptado por unanimidad.

29/11/2024 - 14:21

El euríbor cierra noviembre en el 2,5 %, el menor nivel desde septiembre de 2022

En comparación con el año anterior, la reducción es de 1,5 puntos porcentuales, y supondrá un ahorro medio de hasta 1600 euros para las personas con hipoteca variable.

31/10/2024 - 07:00

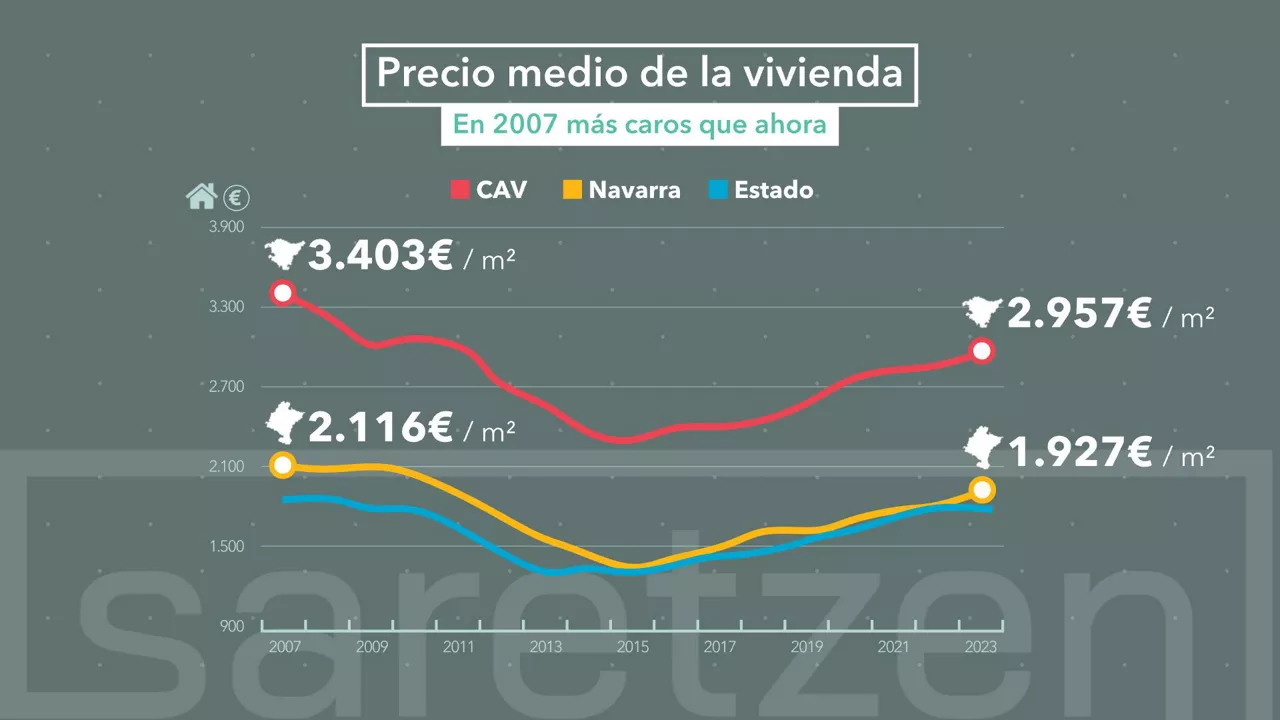

El precio de la vivienda ha subido la última década, pero sin llegar a los niveles de 2007

En 2023, la vivienda estaba un 26 % más cara en la CAV y un 42 % en Navarra con respecto a 2015, pero no se han alcanzado los precios que tenían hace 17 años. El número de operaciones de compraventa y el de hipotecas contratadas ha seguido el mismo camino que los precios.

27/09/2024 - 12:57

La firma de hipotecas sube en julio un 26 % en la CAV y un 63 % en Navarra

En el conjunto del Estado español el número de hipotecas constituidas en julio fue de 36 260, un 23,5 % más en su tasa anual.

12/09/2024 - 09:35

Será noticia: Asesinato machista en Bilbao, bajada de los tipos de interés, y frente frío

Resumen de las principales noticias que hoy elaborará eitb.eus.